百强房企9月业绩小幅增长,土拍热度仍未回暖

2022-10-12 11:40:48 来源: 中房网

作为传统销售旺季的9月,虽然房企提前铺排供货、积极去化,但整体销售情况仍延续了相对低迷的表现。

克而瑞研究中心日前发布的报告显示,其重点监测的30个城市9月份成交面积环比下降4%,同比下降29%。土地市场方面,截至9月27日,全国300城经营性土地9月份总成交建筑面积为9480万平方米,预计全月成交建筑面积将突破亿平方米,同比来看降幅约为四成左右。

百强房企9月业绩环比增长10%,同比降幅收窄

从各线城市的市场表现来看,一线城市成交同、环比涨幅皆超10%;二三线城市尽显疲态,成交环比下降8%,同比跌幅扩至35%。分区域来看,长三角地区仅苏、杭回稳,大湾区局部复苏,环渤海地区分化加剧,中西部市场则异常惨淡。

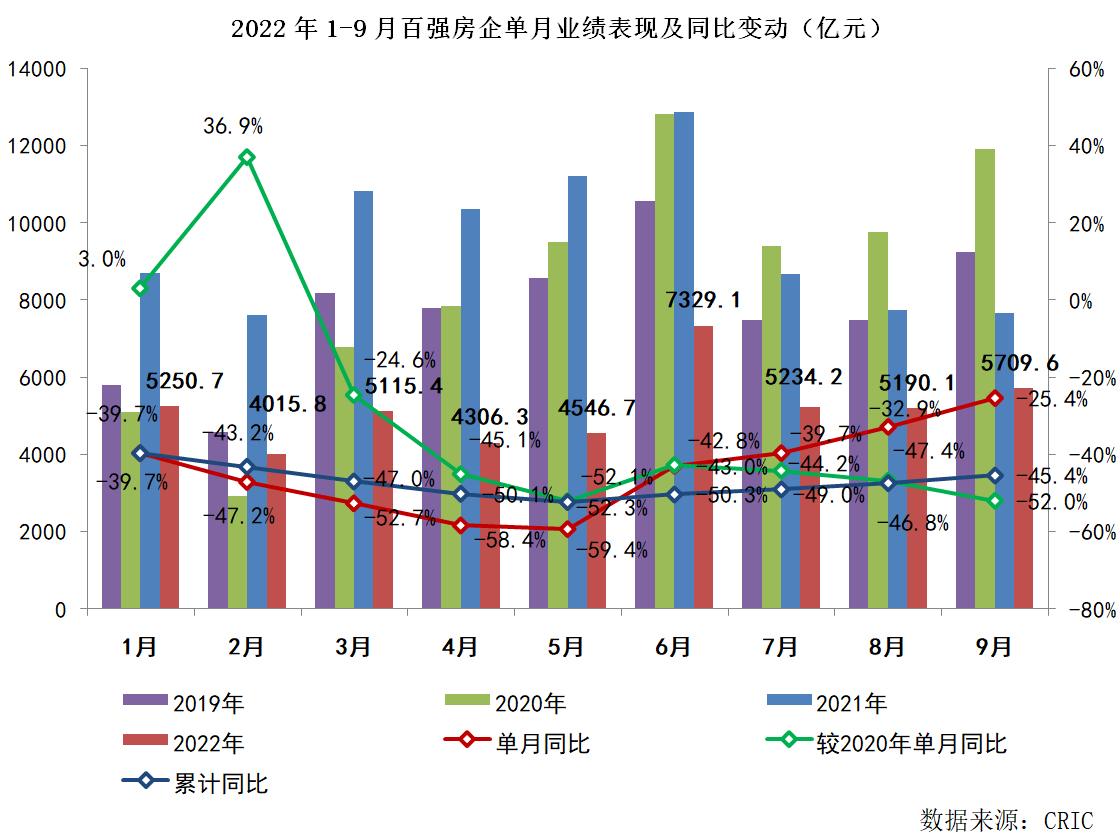

从房地产企业的营销情况看,规模房企整体销售仍延续了今年以来相对低迷的表现。根据克而瑞研究中心报告,TOP100房企9月份实现单月销售操盘金额5709.6亿元,环比增长10%,增幅不及往年同期。同比方面降低25.4%,降幅较前几月进一步收窄。累计业绩方面,百强房企1-9月销售操盘金额为46697.9亿元,同比降幅仍保持在45.4%的较高水平。

值得一提的是,有超过半数的百强房企9月单月业绩出现环比增长。其中30家企业的环比增幅在0%到30%之间,25家企业环比增幅超过30%。包括华润、招商、绿地、越秀和仁恒等企业的环比增幅均在35%以上。但从业绩同比情况来看,规模房企整体仍深陷负增长困局,近7成企业单月业绩同比降低,仅3成实现同比增长。

克而瑞研究中心认为,四季度房企仍需做足准备,积极寻找局部机会窗口。虽然三季度以来同比降幅收窄,但目前行业下行压力持续、市场信心及购买力尚处在低位,企业整体的去化压力仍然较大。目前行业格局正从“强者恒强”转向“稳者更强”。中长期来看,行业竞争将以稳健经营、具备发展韧性、产品力交付力强、市场认可度较高的央国企以及部分优质民企为主导。

土拍热度并未明显回温,仅7家房企新增货值超千亿

土地市场方面,由于核心城市扎堆集中土拍,使得平均楼板价创近一年新高。

根据报告,9月份有超过10个城市集中供地。其中,上海第三轮土拍金额超过千亿元,进而带动了土地成交总金额大幅上升,达4215亿元,环比增加58%,同比则减少33%。由于一二线城市土地成交增多,也带动整体成交均价达到4446元/平方米,创下近一年以来新高。

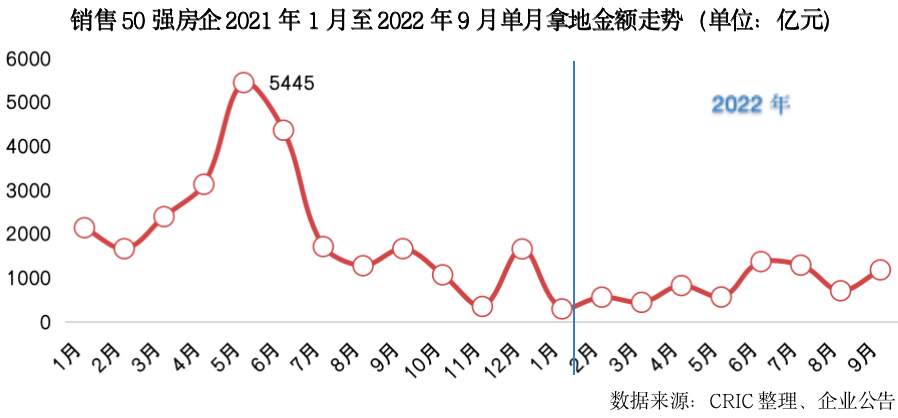

房企拿地金额方面,单月销售50强拿地金额同比增长68%,接近1200亿元,仅次于今年6月拿地高点,单月拿地金额较前三季度均值高出50%。但实际上土拍热度并未有大幅提升,底价成交、“托底”成交仍是常态,因此50强房企拿地金额同比仍跌29%。

从拿地企业来看,50强房企中仍有超过七成的企业9月无投资,而2022年投资“暂停”企业超过30家,且9月拿地企业仍旧是前三季度表现相对积极的华润、保利、中海、招商、建发等房企。

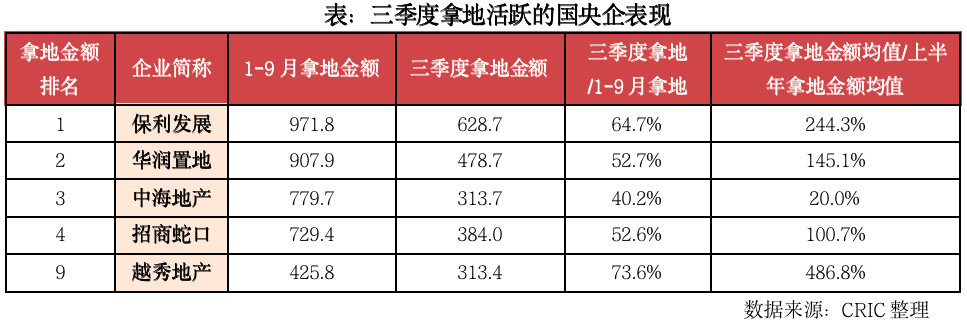

从企业拿地的表现来看,规模化的国央企几乎成为核心集中供地城市唯一的真正的“参与者”,三季度表现的尤为显著。保利、华润、招商、越秀等三季度拿地金额占到1-9月比例超过60%,除中海外,其余企业三季度月均拿地金额均较上半年增长超过100%。

报告显示,1-9月份新增货值破千亿的房企有7家,较去年同期减少了13家,积极拿地的房企数量明显锐减。华润、保利和中海位列新增货值榜前三,三家房企年内新增货值均超过1500亿元,但与去年同期相比,三家房企的新增货值均有所下降。截止9月末,新增货值百强门槛达到71.7亿元,同比下降55%,金额、建面百强门槛分别为25.4亿元和35.4万平方米,同比下降60%和64%,同比降幅仍在扩大。

四季度市场或将回稳,需求端政策力度有望加码

展望四季度,克而瑞研究中心认为中央及地方需求端政策力度有望加码,而在轮番政策暖风的作用下,市场信心或将逐渐恢复,房地产市场也将逐步回稳,但城市分化加剧。

上海、杭州等市场成交或将高位保持,热度有望惯性延续。广州、深圳、苏州等一线及强二线城市或将持续修复,即便是南宁、沈阳、昆明等弱二线城市,四季度市场也有望稳住,而多数三四线城市或将艰难探底。

另一方面,随着短期市场仍处筑底阶段,政策落地效果仍不明朗,市场预期和信心也并未得到显著的扭转,因此房企资金压力并不会得到缓解,四季度投资谨慎的态势仍将延续。

-

山东省第二批高品质住宅试点项目公布,济南12个项目上榜

2024-11-25

-

岁末楼市被注入“强心针”,中国经济将迎来“暖冬”

2024-11-22

-

楼市“止跌回稳”迹象初显 高端住宅热销助力提振市场信心

2024-11-22

-

报告|10月一线城市租金环比回升

2024-11-22

-

楼市新政利好持续释放 土地市场出现回暖迹象

2024-11-21